- 圆满落幕——2024年钢铁行业节能降本先进实用技术与装备创新发展研讨会

- 隆重召开——2024年钢铁行业节能降本先进实用技术与装备创新发展研讨会

- 号外!冶金之家电子杂志上线啦!

- 2024 年钢铁行业节能降本先进实用技术与装备创新发展研讨会

- 2024版《中国钢铁企业分布图》强势来袭!速来抢购!

- 有奖!“舌尖上的食堂”摄影比赛开始啦!

- 关于召开2022年高效低成本铁前新技术研讨会的通知

- 大奖已备好,你敢来挑战吗?

- 延期召开—2021 年炼铁系统高效、低耗 关键技术研讨会

- 关于召开2021年炼铁系统高效、低耗关键技术研讨会的通知

- 关于延期召开铁前高效低耗 关键技术研讨会的通知

- 关于召开2021 年炼铁系统高效、 低耗关键技术研讨会的通知

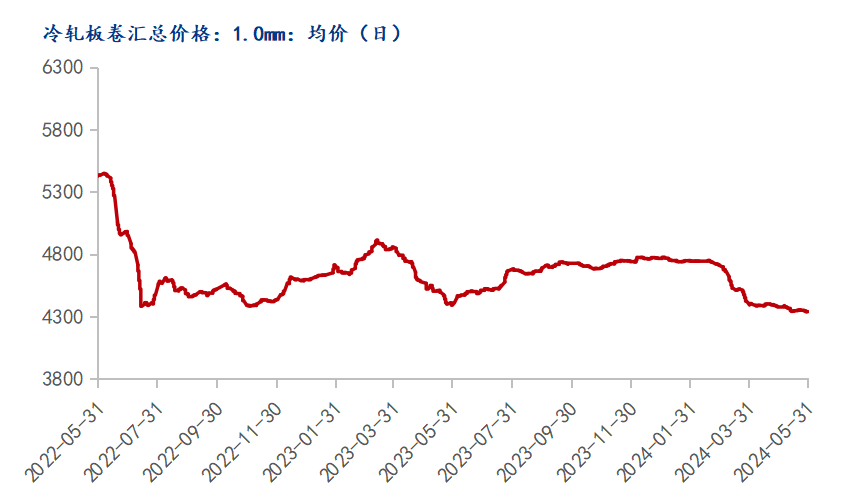

6月冷轧价格或难有起色 震荡走弱是主基调

概述:5月冷轧价格小幅下跌,月环比下跌43元/吨。基本面看,5月冷轧板卷样本钢厂产能利用率略有增加,供应压力回升;冷轧板卷总库存去库速度不及预期,年同比依旧处于近三年同期高位水平。展望6月,在市场成交仍以刚需为主,成交大幅放量很难出现,市场的利好消息随时间逐步流逝,市场参与者的悲观情绪逐步增加。对此小编认为6月冷轧价格或难有起色。

一、冷轧板卷国际市场整体回顾

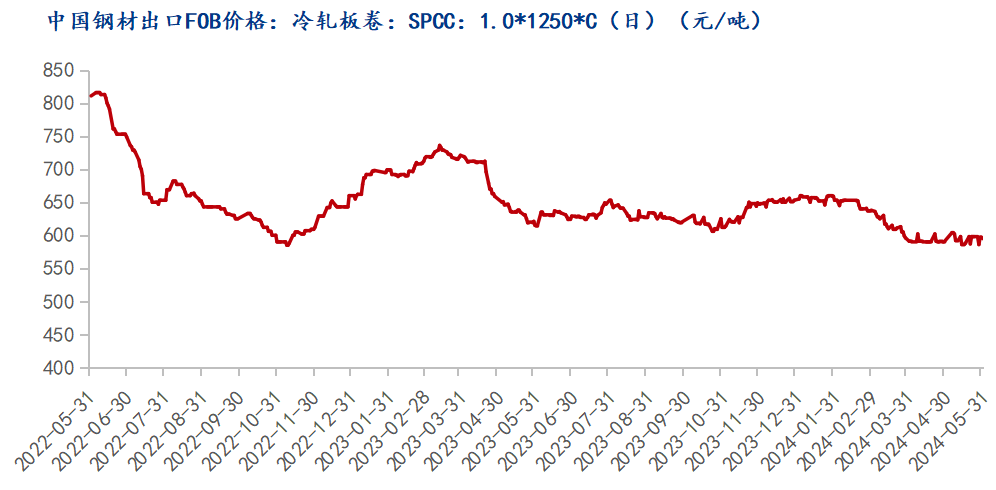

图一:国内冷板卷板FOB出口价格 数据来源:钢联数据

5月冷轧出口价格上涨。从市场反馈看5月受国内价格中旬价格上涨影响,出口报价上调,出口价格在595美元/吨左右。从调研的情况看,近期国内冷轧出口价格相对较弱,跌价近期“买单”出口的影响,预计5月冷轧出口价维持590美元/吨以内。

二、冷轧板卷5月份维持高位

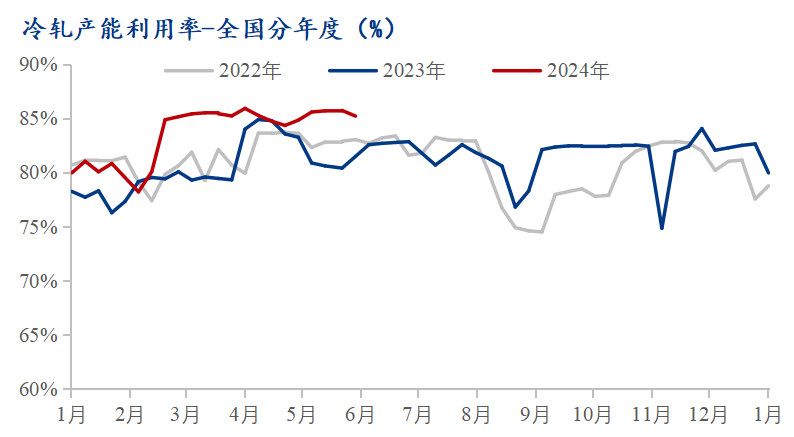

根据Mysteel的调研,截止5月30日的钢厂生产数据,29家冷轧板卷生产企业产能利用率85.21%,钢厂周实际产量为86.25万吨,月环比增加0.38万吨。从现阶段各生产企业反馈的情况看,主要生产企业6月接单预期一般,预计6月冷轧供应或略有下降。

图二:冷轧板卷产能利用率走势图 数据来源:钢联数据

三、冷轧板卷原材料出口情况

海关总署数据显示: 2024年4月我国冷轧板(带)出口总量共计64.23万吨,年同比增加43.6%。 2024年3月我国冷轧板(带)进口总量共计19.27万吨,年同比下降9.6%。

四、冷轧板卷下游需求情况

(一) 旺季市场需求一般 库存去化缓慢

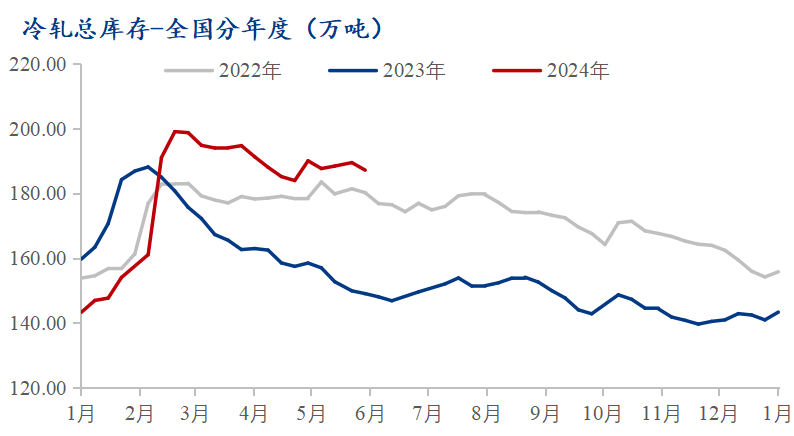

社会库存方面:本网最新监测26个城市库存,本周冷轧板卷社会库存148.70,周环比减少1.92,月环比减少1.71,年同比(农历)增加24.70,年同比(公历)增加29.54。(单位:万吨)

本网最新监测29个城市库存,本周冷轧板卷社会库存239.16,周环比减少3.18,月环比减少3.43,年同比(农历)增加43.10,年同比(公历)增加49.82。(单位:万吨)

图三:冷轧板卷总库存走势图 数据来源:钢联数据

(二)4月汽车产销量环比增加

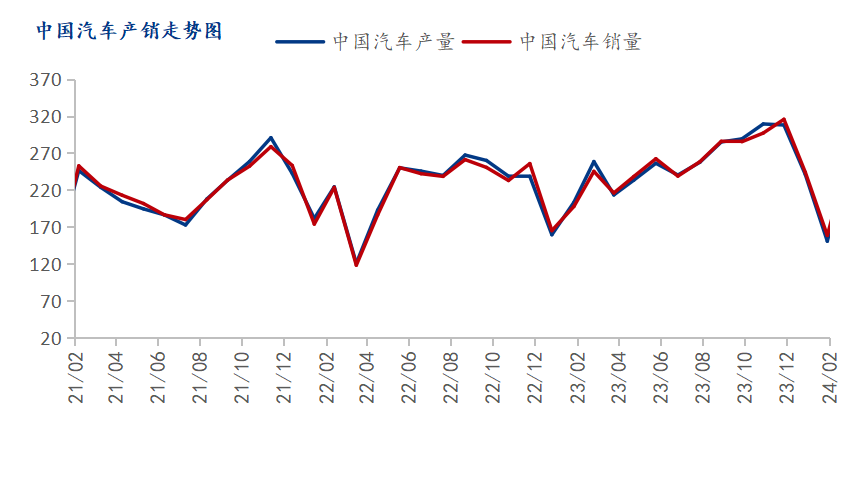

从中国汽车工业协会获悉,1至4月,我国汽车产销量达901.2万辆和907.9万辆,同比分别增长7.9%和10.2%,保持稳步增长态势。4月,我国汽车产销量达240.6万辆和235.9万辆,环比分别下降10.5%和12.5%,同比分别增长12.8%和9.3%,同比呈现较快增长。中汽协数据显示,1至4月,我国新能源汽车产销量达298.5万辆和294万辆,同比分别增长30.3%和32.3%,市场占有率达32.4%。

图四:汽车产销走势图 数据来源: 钢联数据

(三)汽车库存预警指数环比回落

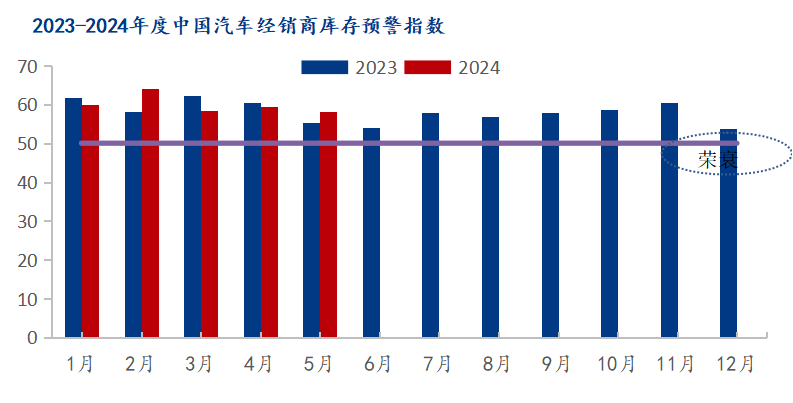

2024年5月31日,中国汽车流通协会发布的最新一期“中国汽车经销商库存预警指数调查”VIA(Vehicle Inventory Alert Index)显示,2024年5月中国汽车经销商库存预警指数为58.2%,同比上升2.8个百分点,环比下降1.2个百分点。库存预警指数位于荣枯线之上,汽车流通行业处在不景气区间。

5月,五一假期及车展新车发布,经销商门店客流迅速提升,集中消化部分消费需求。云南、郑州、深圳等多地汽车以旧换新补贴细则落地,进一步激发市场消费热情。尽管政策效果尚未完全显现,但市场观望情绪正逐渐转化为购车行动。综合预计,5月乘用车终端销量与上月基本持平,在170万辆左右。

临近半年任务考核节点,经销商补库动力较强,库存压力增加。由于汽车市场终端价格波动较大,订单及成交周期延长,经销商的资金回笼速度慢,进一步加剧资金紧张的问题。

图五:中国汽车经销商库存预警 数据来源:钢联数据

五、5月份冷轧板卷现货价格小幅下跌

图六:全国冷轧均价走势图 数据来源:钢联数据

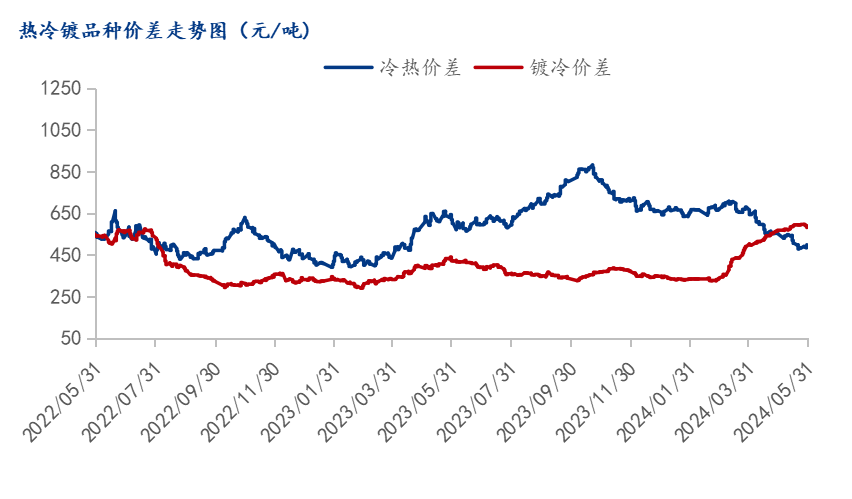

(一)冷热价差收窄、镀冷价差扩大

5月冷热价差环比收窄,截至5月末冷热价差为498元/吨,月环比缩小54元/吨;镀冷价差为581元/吨,月环比扩大13元/吨。从近期市场的情况看,冷热轧价格均偏弱,预计6月冷热、镀冷价差或继续窄幅波动运行。

图七:冷热&镀冷价差走势图 数据来源:钢联数据

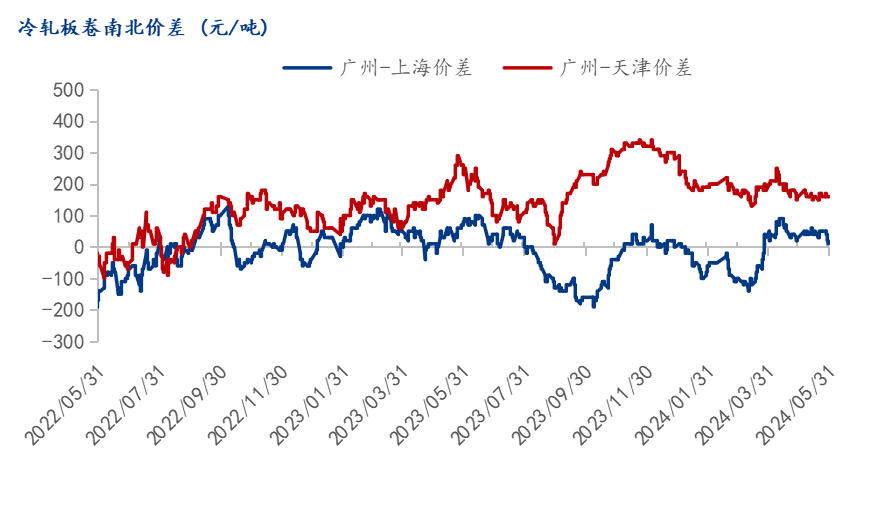

南北价差继续窄幅波动 北材保持南下机会

从5月整体市场看,南北价差小幅扩大。截至5月底,广州与上海价差为10元/吨,广州与天津价差为160元/吨.从价差看,南下资源存在较大价格优势。

图八:冷热区域价差走势图 数据来源:钢联数据

六、6月钢市预测:6月冷轧价格或难有起色。

供应方面:6月长流程、独立轧钢企业接单较差,月度排单尚未满产。生产企业给出的反馈是近期一直组织6月上旬订单。预计6月产能利用率继续下降。

库存方面:6月市场整体呈现季节性累库,从最新的市场调研情况看,6月为传统淡季,下游需求较5月明显转差。随着时间推移,社库去库速度或继续放缓,市场整体库存压力将会增加。

需求方面:据Mysteel调研,下游汽车厂商订单数逐步增加,市场情绪增加,行业内卷加剧。从相关数据来看,目前原料库存继续累积,主要原因则是前期汽车更新换代,新能源车企品牌迭代层出不穷,家用汽车配置猛料添加继续,导致前期车厂备库小幅增加。但从目前消耗来看,仍是以前期订单为主,新增订单数相对一般,多数企业仍是保持上月水平,仅仅有少部分企业进行着新订单新增,头部企业的影响力依旧笼罩着当前状态(除去样本基数影响)。因此预计6月份汽车行业用钢用量维持一般水平。

总体来看,6月供应端整体因需求的走弱或有下降,需求端刚需韧性度维持一般,据市场反馈,6月新能源汽车钢订单尚可,但是燃油车订单一般,从而致使品种钢接单存在较大压力。近期随着原料价格下跌,成本下行或使得市场悲观情绪增加。对此我们认为6月冷轧价格或难有起色,震荡走弱是主基调。

- 上一篇 : 6月焊管价格或小幅趋弱运行

- 下一篇 : 中日产钢情况对比及影响分析